Neue GoBD: Ein umfassender Überblick

Was (nicht nur) Sender und Empfänger von elektronischen Rechnungen über die neuen Buchführungsregeln wissen sollten

Mit seinem Schreiben vom 14.11.2014 hat das Bundesministerium der Finanzen (BMF) einen lang erwarteten Meilenstein bei der Weiterentwicklung der allgemein gültigen Buchführungs- und Aufbewahrungsregeln gesetzt. Denn in der Realität der modernen Geschäftswelt sind der elektronische Austausch von Unterlagen, das papierlose Führen von Buchhaltungsaufzeichnungen sowie die Dokumentation relevanter Geschäftsvorfälle inklusive der Verantwortlichkeiten längst Gang und Gäbe – oder sollten es zumindest sein.

Die GoBD lösen die bisher gültigen GoBS sowie die GDPdU ab. So nennt das 37 Seiten umfassende BMF-Schreiben neben zahlreichen altbekannten auch einige neue bzw. angepasste Verwaltungsvorschriften. Dennoch verbleibt ein nicht unerheblicher Interpretationsbedarf, da sich diverse Regelungsinhalte auch dem fachkundigen Betrachter nicht auf den ersten Blick erschließen.

Gesamte Unternehmenslandschaft betroffen

Steuerberater und VeR-Vorsitzender Stefan Groß fasst zunächst zusammen, was alle Unternehmen mit digitalen Buchführungs- und anderen steuerrelevanten digitalen Geschäftsprozessen über die neuen „Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff“ (GoBD) wissen sollten. Welche Besonderheiten, Vorschriften und Anforderungen sich dabei speziell für den digitalen Austausch, die Verarbeitung und die Archivierung von elektronischen Rechnungen ergeben, stellt der ausgewiesene Experte für steuerrechtliche Fragen zum E-Invoicing im Anschluss gesondert dar.

Wesentliche Aspekte digitaler Buchführung

Mit den seit 01.01.2015 in Kraft getretenen GoBD stellt die deutsche Finanzverwaltung klar, welche Vorgaben aus ihrer Sicht für IT-gestützte, steuerrelevante Prozesse zu gelten haben.

Neben übergreifenden Vorgaben wie

- Datensicherheit

(Daten sind gegen Verlust und unberechtigten Zugriff zu sichern) - Unveränderbarkeit

(Daten dürfen nicht ohne entsprechende Kenntlichmachung verändert, überschrieben oder ersetzt werden)

konkretisieren die GoBD vor allem die allgemeinen Anforderungen der Finanzverwaltung an die

- Ordnungsmäßigkeit

(alle buchungsrelevanten Daten, Aufzeichnungen und Vorgänge müssen nachvollziehbar, nachprüfbar, vollständig, richtig, zeitgerecht/zeitnah, geordnet und unveränderbar sein) - Aufzeichnung

(alle relevanten Geschäftsvorfälle müssen in zeitlicher Reihenfolge und in sachlicher Gliederung darstellbar sein; zudem müssen auch alle zusätzlich notwendigen Tabellendaten, Historisierungen und Programme gespeichert werden) - Aufbewahrung

(aufbewahrungs- und aufzeichnungspflichtige Daten, Datensätze, elektronische Dokumente sowie elektronische Unterlagen sind geordnet und grundsätzlich im Original – also etwa auch in ihrem elektronischen Ursprungsformat – aufzubewahren)

aller steuerrechtlich relevanten Prozesse, Datensätze und Belege. Zudem sollen die GoBD Aufschluss darüber geben, wie, in welcher Form und in welchem Umfang steuerpflichtige Unternehmen der Betriebsprüfung den Zugriff auf die – über ein Hauptsystem und ggf. weitere Nebensysteme zur Datenverarbeitung – erfassten, verarbeiteten und archivierten Daten zu ermöglichen haben. Komplettiert werden die GoBD schließlich durch Vorgaben zum Digitalisieren (Scannen) von Papierbelegen und die immer wieder thematisierte Notwendigkeit einer aussagekräftigen und vollständigen Verfahrensdokumentation.

Unternehmen in der Verantwortung

Die Verantwortlichkeit für etwaige Fehler bei der digitalen Buchführung, für Versäumnisse bei der vorschriftsmäßigen Verfahrens- und Prozessdokumentation, bei der Archivierung oder den bereit zu stellenden Datenzugriffsmöglichkeiten für die Finanzverwaltung liegt nach Maßgabe der GoBD zunächst beim steuerpflichtigen Unternehmen – und nicht etwa bei von diesem beauftragten Dienstleistern. Auch entsprechende Zertifikate und andere Testate sollen lediglich als Auswahl- und Entscheidungshilfe für einen externen Dienstleister dienen. Damit ist es in erster Linie am Steuerpflichtigen, seine Prozesse zu durchleuchten und im Hinblick auf eine GoBD-Konformität kritisch zu hinterfragen.

Umfangreiche Archivierungspflichten

Konvertierung von Inhouse-Formaten

Folgt man dem Wortlaut der GoBD, ergibt sich ein – vermutlich ungewolltes – Kuriosum im Zusammenhang mit der generellen Konvertierung aufbewahrungspflichtiger Unterlagen in ein Inhouse-Format. Denn laut GoBD sind lediglich automatisch erzeugte temporäre Zwischenspeicherungen im Verarbeitungsprozess von der Vorschrift ausgenommen, immer sowohl im Original als auch in der konvertierten Formatversion gespeichert zu werden. Ein Umstand, der streng genommen dazu verpflichtet, alle anderen im Verlauf eines Verarbeitungsprozesses erzeugten Inhouse-Formate zu archivieren – und das zusätzlich zu jedem weiteren aufzeichnungspflichtigen Formatzustand.

Datenzugriff durch die Finanzverwaltung

Auch die Vorgaben zum Datenzugriff durch die Finanzverwaltung dürften einige Unternehmen – oder besser: ihre DV-Systeme – vor gewisse Herausforderungen stellen. Denn schließlich sind sie – wie übrigens bereits bisher auch – dazu verpflichtet, der Finanzverwaltung die Daten ihrer Finanz-, Anlagen- und Lohnbuchhaltung sowie die entsprechenden Stammdaten und Verknüpfungen in maschinell auswertbarer Form zur Prüfung zur Verfügung zu stellen. Die Finanzbehörde hat dabei – unter Beachtung des Grundsatzes der Verhältnismäßigkeit – die Wahl zwischen drei Möglichkeiten:

- Unmittelbarer Datenzugriff:

Direkter Lesezugriff für die Finanzbehörde über das DV-System des Unternehmens auf alle aufzeichnungs- und aufbewahrungspflichtigen Daten. - Mittelbarer Datenzugriff:

Maschinelle Auswertung aller aufzeichnungs- und aufbewahrungspflichtigen Daten durch das Unternehmen oder einen Dritten. - Datenträgerüberlassung:

Bereitstellung aller aufzeichnungs- und aufbewahrungspflichtigen Daten nebst allen zur Auswertung nötigen Tabellendaten sowie Verknüpfungen auf einem maschinell auswertbaren Datenträger.

Neben der sauberen, systematischen und sicheren Trennung von buchungsrelevanten und anderen, teils hochsensiblen Unternehmensdaten, stellen Systemwechsel und Migrationen eine besondere Herausforderung an die verwendeten IT-Systeme dar. Denn auch nach einem Systemwechsel müssen die steuerrelevanten Daten unverändert maschinell auswertbar bleiben. Die GoBD sprechen dabei von qualitativ und quantitativ gleichwertigen Auswertungsmöglichkeiten. Eine Lösung, mit der zugleich eine unnötige Überlastung des Produktivsystems verhindert werden kann, liegt etwa in der Bereithaltung eines maschinell auswertbaren Archivsystems.

Definition maschinell auswertbarer Dokumente

Allerdings bieten die GoBD auch einige Überraschungen, etwa mit der faktischen Gleichsetzung von “originär elektronisch” und “maschinell auswertbar”. Während bereits bislang eine maschinelle Auswertbarkeit bei Daten, Datensätzen, elektronischen Dokumenten und elektronischen Unterlagen gegeben war, die mathematisch-technische Auswertungen ermöglichen, soll dies – als neue Interpretation der GoBD – nun auch der Fall sein, wenn bloß die Möglichkeit einer Volltextsuche besteht. Eine neue Sichtweise, die zukünftig erheblich mehr Interpretationsspielraum bietet – und damit wohl unweigerlich zu noch stärker divergierenden Ansichten über Umfang und Folgen der Auswertbarkeitserfordernisse zwischen Steuerpflichtigen und Finanzbehörden führen wird.

Umfangreiche Verfahrensdokumentation

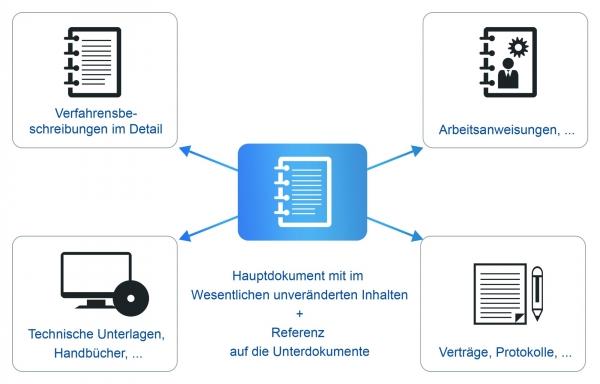

Besonderes Augenmerk sollten Unternehmen auf das immer wieder im BMF-Schreiben betonte Führen einer konkreten und vollständigen Verfahrensdokumentation legen. Die konkrete Ausgestaltung der Verfahrensdokumentation ist insbesondere abhängig von der Komplexität des eingesetzten DV-Systems. Es empfiehlt sich eine systematische Dokumentation, beispielsweise mit Master und Sekundärdokumenten.

Bedeutung für E-Invoicing

Obwohl das Bundesministerium der Finanzen seinen unternehmerfreundlichen Standpunkt zum elektronischen Rechnungsaustausch bereits in seinem Schreiben vom 2. Juli 2012 klargestellt hat, finden sich auch in den GoBD einige wichtige Hinweise für die Praxis.

Archivierung belegloser Meldungen

So müssen beleglose Meldungen – etwa über den sogenannten „Electronic Data Interchange“ (EDI) – vom Empfänger der Rechnung in ihrem Ursprungsformat gespeichert werden. Dies entspricht der gelebten Praxis, nach welcher es sich bei EDI-Belegen um originär elektronische Unterlagen handelt, die entsprechend originär elektronisch vorzuhalten sind. Neben EDI dürfte dies insbesondere für den XML-basierten Rechnungsaustausch von Bedeutung sein, der – Beispiel ZUGFeRD-Standard – ein immer breiteres Anwendungsspektrum in der Praxis einnimmt. Kommt es beim Rechnungsempfänger zu einer Konvertierung der Rechnungsdaten in ein hauseigenes Format, ist er verpflichtet, die Kopie als solche zu kennzeichnen und beide Varianten aufzubewahren. Dabei ist – so die Empfehlung der Praxis – gerade auch im Hinblick auf eine Archivierung in einem gesonderten Archivsystem sicherzustellen, dass die Rechnungsdaten jederzeit visuell darstellbar sind.

Übermittlung von Rechnungen als E-Mail-Anhang

Die GoBD bringen zudem Klarheit in der Frage, ob beim Eingang einer elektronischen Rechnung als Attachement an einer E-Mail lediglich das angehängte Rechnungsdokument oder auch die (nur zur Übermittlung genutzte) E-Mail zu speichern ist. So muss eine E-Mail, die lediglich zur Übermittlung dient und keine buchungsrelevanten Informationen enthält, analog zum Briefumschlag nicht zusätzlich aufbewahrt werden. Eine Klarstellung, die in der alltäglichen Praxis beim elektronischen Rechnungsaustausch deutlich für Erleichterung sorgen sollte. Die latente Problematik der inhaltlich identischen Mehrstücke bei Rechnungen im Hybridformat oder bei der mehrfachen Übermittlung auf z.B. postalischem und digitalem Weg, klammern die neuen GoBD dagegen zum bedauern vieler Experten aus.

Fazit

Mit dem Entwurf der GoBD kommt die Finanzverwaltung dem Ruf nach einer Modernisierung der GoBS auf ihre Weise nach. Dazu wächst mit der Zusammenführung von GoBS und GDPdU zusammen, was zusammen gehört. In der Gesamtschau lassen die GoBD feste Anforderungen an die Ausgestaltung der Unternehmens-IT sowie den damit einhergehenden Prozessen und Abläufen erkennen, die wiederholt innerhalb verschiedener Abschnitte konstituiert werden. Diese betreffen das Vorhandensein eines entsprechenden Kontroll- und Protokollumfeldes, die Dokumentation der entsprechenden Geschäftsprozesse, die Gewährleistung der Integrität von Daten und dies alles unabhängig von Migrationsprozessen innerhalb der gesetzlichen Aufbewahrungsfristen. Im Detail erscheinen die GoBD deutlich detaillierter und differenzierter als ihre Vorgänger und sind durch diverse Einzelaussagen und Beispiele deutlich „näher an der Technik“, was nicht zuletzt der Praxis entgegen kommen sollte.

E-Invoicing und GoBD

Sender und Empfänger von elektronischen Rechnungen, die bei der Abwicklung ihres Rechnungsverkehrs bereits auf den Service eines E-Invoicing-Dienstleisters setzen, können sich i.d.R. auf die Erfahrung und Expertise ihres kompetenten Partners verlassen. Als ausgewiesene E-Invoicing-Experten beraten diese ihre Kunden fach- und fallgerecht zu allen Fragen und Anforderungen, die sich auf Basis der neuen GoBD für den elektronischen Versand, den Empfang, die Verarbeitung und die Archivierung digitaler Rechnungen und Dokumente ergeben.

Weitere Informationen entnehmen Sie bitte dem ausführlichen Leitfaden “Die GoBD in der Praxis – Leitfaden für die Unternehmenspraxis”, der für Sie unter www.gobd.de als PDF-Download bereitsteht.

Stefan Groß, Vorsitzender des VeR

Stefan Groß, Vorsitzender des VeRDipl.-Kfm. Stefan Groß ist Steuerexperte und Partner bei Peters, Schönberger & Partner in München. Er besitzt die Qualifikation als Steuerberater und ist Certified Information Systems Auditor (CISA). Der ausgewiesene Steuerfachmann absolvierte ein Studium der Betriebswirtschaftslehre an der Ludwig-Maximilians-Universität München mit den Schwerpunkten betriebswirtschaftliche Steuerlehre sowie Revisions- und Treuhandwesen. Stefan Groß leitet u.a. den Arbeitskreis Compliance der ECM-Initiative der Bitkom und ist Mitglied zahlreicher, namhafter Initiativen und Foren wie der Information Systems Audit and Control Association & Foundation (ISACA), der International Fiscal Association (IFA) und dem Umsatzsteuer-Forum e.V.