Die Slowakei führt das e-Fakturierungssystem und die “Weiße Liste” für Bankkonten ein

Die Slowakei war eines der ersten Länder, das die detaillierte elektronische Umsatzsteuerberichterstattung eingeführt hat. Im Jahr 2014 wurde die kontrolný výkaz (Steueranweisung) Anforderung in Kraft gesetzt. Dabei handelt es sich um einen auf XML beruhender Umsatz- und Einkaufsauflistungsbericht. Eine ähnliche Anforderung wurde in der Tschechischen Republik zwei Jahre später im Jahr 2016 eingeführt.

Aus diesem Grund ist es nicht überraschend, dass die Slowakei auch weiterhin die Trends im digitalen Steuerwesen verfolgt und im Jahr 2022 erneut weitere Verpflichtungen auflegt. Etwa die verpflichtende E-Fakturierung für B2G, G2G sowie G2B. Damit können künftig Zahlungsleistungen nur auf die Bankkonten erfolgen, welche auf der von der Steuerverwaltung vorgesehenen Sonderliste eingetragen sind.

Slowakisches E-Fakturierungssystem: Umsetzung in zwei Phasen

Die Slowakei hat beschlossen, ein zentrales e-Fakturierungssystem namens Informačný Systém Elektronickej Fakturácie (IS EFA) einzuführen. Die Probephase läuft bereits. Die letztendliche Implementierung wurde jedoch in zwei Phasen unterteilt:

- Ab Januar 2022 wird die E-Fakturierung über IS EFA für B2G, G2G, und G2B Geschäfte verpflichtend

- Ab Januar 2023 wird die E-Fakturierung über IS EFA zudem für alle Geschäftsarten, inklusive B2B Szenarios, gesetzlich vorgeschrieben.

IS EFA: Technische Zusammenfassung

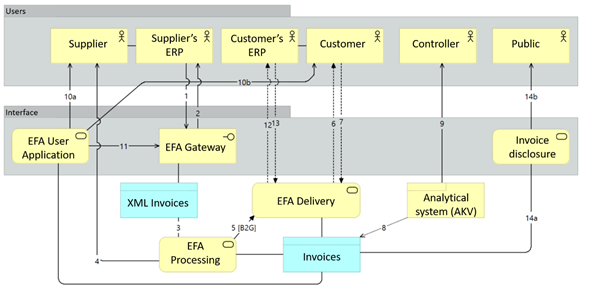

Der slowakische nationale E-Fakturierungs-Rahmen besteht aus den im folgenden Schema aufgeführten Modulen:

- EFA Gateway: Kommunikation mit dem Steuerzahler-Warenwirtschaftssystem. Insbesondere, um den Empfang von Lieferantenrechnungen zu ermöglichen

- EFA Bearbeitung: Bearbeitung von elektronischen Rechnungen

- EFA Lieferung: Versand/Auslieferung von Rechnungen an Kunden

- Analytisches System: Durchführung von Prüfungen der angemeldeten Rechnungen

- EFA Benutzeranwendung: Erstellung von elektronischen Rechnungen und ihrer Zielführung

- Rechnungsoffenlegung: Rechnungsoffenlegung für B2G und G2G Szenarios

Es gibt zwei Hauptmethoden, um Rechnungen in das IS EFA-System zu übertragen:

- Automatisches Hochladen direkt vom Warenwirtschaftssystem des Steuerzahlers (Punkte 1 – * im obigen Schema) > speziell für mittelgroße und große Steuerpflichtige

- Manuelles Hochladen anhand der EFA Benutzeranwendung (s.o.) > für kleine Steuerpflichtige

Viele der technischen Details sind aus ähnlichen E-Fakturierungsentwicklungen in anderen Ländern bekannt. Insbesondere beruht das slowakische System auf XML-Format-Rechnungen im UBL 2.1. Standard, welcher beispielsweise auch in Serbien bereits Verwendung findet. Die Kommunikation zwischen verschiedenen Modulen der IS EFA wird vereinfacht durch zugeordnete API (Anwendungsprogrammschnittstellen).

Die “Weiße Liste” der Bankkonten

Die Slowakei hatte zudem beschlossen, noch eine weitere Anforderung zur Reduzierung der Möglichkeiten zur von Steuerhinterziehung einzuführen: Ähnlich wie in Polen werden verifizierte Steuerzahler und Bankkonten auf einer weißen Liste geführt.

Beginnend mit Januar 2022 wird die Steuerbehörde der Slowakei (Finančná správa) jeden Tag eine aktualisierte Liste aller von den Unternehmen offengelegten Bankkontonummern veröffentlichen. Bis Ende November 2021 hatten die slowakischen umsatzsteuerregistrierten Steuerzahler den Steuerbehörden schon alle Bankkonten, die sie in ihren wirtschaftlichen Tätigkeiten benutzen, anzuzeigen.

Am wichtigsten ist, dass die Zahlung für eine Rechnung ausschließlich auf das Bankkonto des Lieferanten, das auf der von den Steuerbehörden veröffentlichten Liste aufgeführt ist, erfolgen muss. Anderenfalls wird ein Kunde für die Umsatzsteuerhaftung des Lieferanten mitverantwortlich.

Der einzige Weg zur Vermeidung der Mitverantwortung bei der Zahlungsleistung auf das Konto, das nicht auf der Weißen Liste steht, ist die Anwendung der Teilzahlungsmethode.

Die Bankkontonummer eines Unternehmens kann direkt auf der Steueramt-Webseite verifiziert werden. Für die Abfrage genügt bereits die Umsatzsteuernummer des Steuerpflichtigen.

Eine andere Methode ist das Herunterladen einer Datei im XML-Format, die eine Liste aller Steuerzahler und ihrer entsprechenden Bankkonten beinhaltet.

Die dritte Methode der Verifizierung von Bankkontonummern der Steuerzahler erscheint jedoch als besonders geeignet, insbesondere für große Unternehmen, die täglich viele Zahlungen leisten und viele Kontonummern zu verifizieren haben: Es gibt eine eigene Systemschnittstelle, die seitens der Steuerbehörde unter der Bezeichnung OpenAPI eingeführt worden ist. Neben der Verifizierung von Bankkontonummern erlaubt diese API den Anwendern, andere slowakische Steuerdatenbanken zu überprüfen. So ist es beispielsweise möglich zu verifizieren, ob eine bestimmte slowakische Umsatzsteuernummer gültig ist.

Verfahrensänderungen sind unvermeidbar

In der Slowakei tätige Unternehmen sollten sich für die oben aufgeführten Anforderungen vorzubereiten. Im öffentlichen Auftragswesen tätige Unternehmen sollten dagegen bereits über eine gültige E-Fakturierungs-Lösung verfügen.

In der Praxis wird die Einführung des nationalen E-Fakturierungssystems IS EFA die meisten Geschäftsverfahren, insbesondere AP (Verbindlichkeiten) und AR (Forderungen), beeinflussen.

Die Anforderung alle Bankkontonummern zu verifizieren, bevor Zahlungen geleistet werden, ist auch in den Unternehmensverfahren zu reflektieren. Zusätzliche Verfahren werden möglicherweise zu gestalten und zu verfolgen sein.

Trotz der Tatsache, dass eine Möglichkeit zur Vermeidung der gesamtschuldnerischen Haftung vorliegt, indem die Teilzahlungsmethode angewandt wird, kann diese nicht als “Umgehungslösung” betrachtet werden. Die Teilzahlung hat ebenfalls bedeutende Nachteile. Sie hat vor allem eine Einnahmeunterdeckungsauswirkung und ist auch aus technischer Sicht komplexer.

Zusammenfassend erfordert die Erfüllung der neuen digitalen Steueranforderungen die Zusammenarbeit von mehreren Mitwirkern und kann in einem “Silo”-Modell nicht erfolgreich umgesetzt werden. IT-Entwickler müssen mit den Finanzabteilungen (AP, AR, Steuer und interne Kontrolle) folglich besonders eng zusammenarbeiten, um die erforderlichen Änderungen durchzusetzen.